| 行业资讯 | 当前位置:首页 > 新闻资讯 > 行业资讯 |

2024年中央一号文件对畜牧业发展提出明确要求,其中指出要“稳定牛羊肉基础生产能力”。近年来,在科技推动下,中国肉羊产业的综合生产能力稳步提升,在推进畜牧业强国中发挥着越来越重要的作用。《中国农业产业发展报告2023》显示,2021年中国畜牧业竞争力指数在135个国家中排名第5位。但从2023年的情况看,虽然全年肉羊产业生产和消费增长仍保持良好态势,但羊肉价格波动较大,下降趋势明显,对生产经营者效益增加带来很大的挑战。本文在分析2023年肉羊产业发展概况和技术研发进展的基础上,剖析当前产业发展存在的问题,预测2024年我国肉羊产业发展趋势,并提出进一步促进肉羊产业高质量发展的政策建议。

2023年是全面贯彻落实党的二十大精神的开局之年,也是加快建设农业强国的起步之年。农业农村部发布的《关于落实党中央国务院2023年全面推进乡村振兴重点工作部署的实施意见》提出稳步发展草食畜牧业,深入开展肉羊增量提质行动,继续支持牧区草原畜牧业转型升级,为本年度肉羊产业发展指明了方向。2023年我国肉羊产业发展情况整体呈现如下特征。

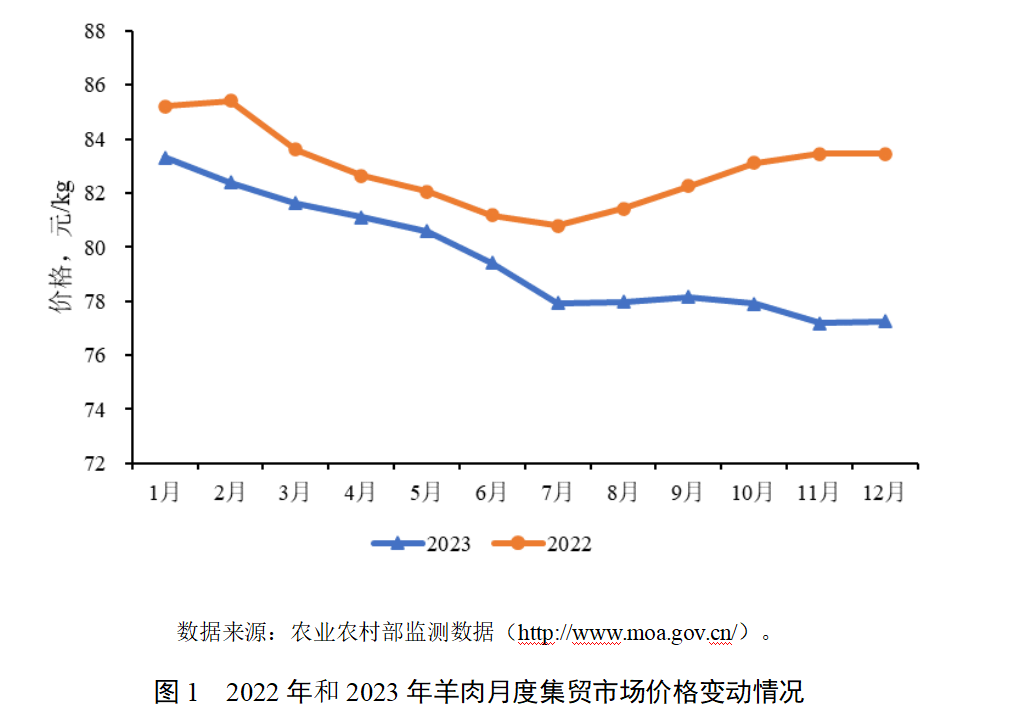

1.1 羊肉价格下行趋势明显

根据农业农村部监测数据,2022—2023年全国羊肉集贸市场年度平均价格(以下简称羊肉价格)从83.3元/kg下降至77.3元/kg,总体下降了7.3%;与2022年相比,价格有十分明显的下降趋势,上半年各月同比下降率平均为1.1%,差值基本保持稳定,但下半年由于羊肉价格涨势不足,与上年同期的价格差距逐渐拉大。具体来看,2023年1—7月,羊肉价格下降程度剧烈,由83.3元/kg快速降低至77.9元/kg,下降了6.5%;8—12月降速逐渐放缓,由78.0元/kg降至77.3元/kg(图1)。羊肉价格持续下行部分是由羊肉供给保持增长,而居民需求难以消耗旺盛产能带来的供需不平衡导致;同时,受同期猪肉价格下调的影响,羊肉价格上涨动力不足。

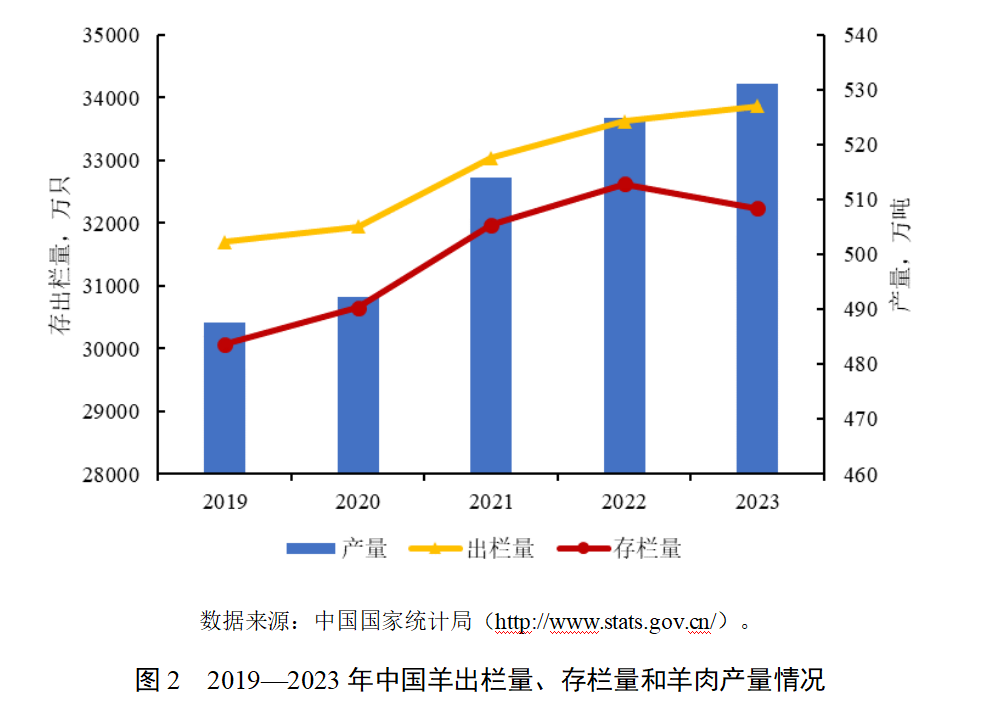

1.2 羊肉产能增加,利润下降

2023年中国肉羊生产稳定发展,出栏量与产量持续增长。从存出栏量看,2023年,中国羊出栏33 864.0万只,较上年增加240.0万只,增幅为0.7%;年末羊存栏(此处包含毛用羊)32 233.0万只,同比下降1.2%。从出栏率看,近5年羊只出栏率都突破了100%,2023年羊只出栏率为105.1%,较上年下降了2.6个百分点。从羊肉产量看,2023年羊肉产量达531.0万t,比上年增加7.0万t,增幅为1.3%。近5年内,国内产能不断上升,但2023年羊出栏量与产量增速有所放缓,分别较上年度降低59.3%和46.6%,存栏量甚至出现下降趋势(图2)。另外,最新数据显示,2021—2022年中国肉羊生产成本与收益均有不同幅度的上涨,但利润率有所下降。每只散养肉羊的物质与服务费用、人工成本分别增加至905.0、533.0元。物质与服务费用中仔畜和精饲料费用占比最多,分别为63.7%和 24.1%;人工成本中家庭用工折价最多,占比为97.1%。每只散养肉羊平均主产品产量和产值达到46.0 kg和1 539.2元,净利润在2020年达到最高点205.8元,2022年利润仅为101.2元,降幅较大,行情欠佳。

1.3 羊肉进口量增长,贸易逆差扩大

2022—2023年中国羊肉进口量大幅增长,出口量有所下降,贸易逆差进一步扩大。进口方面,2023年中国羊肉进口总量和进口总额为43.4万t和124.5亿元,同比增长21.2%和-9.3%。从进口品类来看,冻带骨绵羊肉是中国第一大羊肉进口品类,2023年进口量达到34.4万t,同比增长17.4%。从主要进口国来看,中国羊肉进口主要来源于新西兰和澳大利亚,从两国进口的数量占中国羊肉进口总量的96%以上。出口方面,2023年中国羊肉出口总量为0.16万t,同比下降20%;羊肉出口总额达到1.3亿元。主要出口品类为冻带骨绵羊肉,占羊肉出口总量的60.8%。主要出口国(区域)包括中国香港、中国澳门、科威特等,其出口量占比分别为91.0%、5.5%和2.0%。

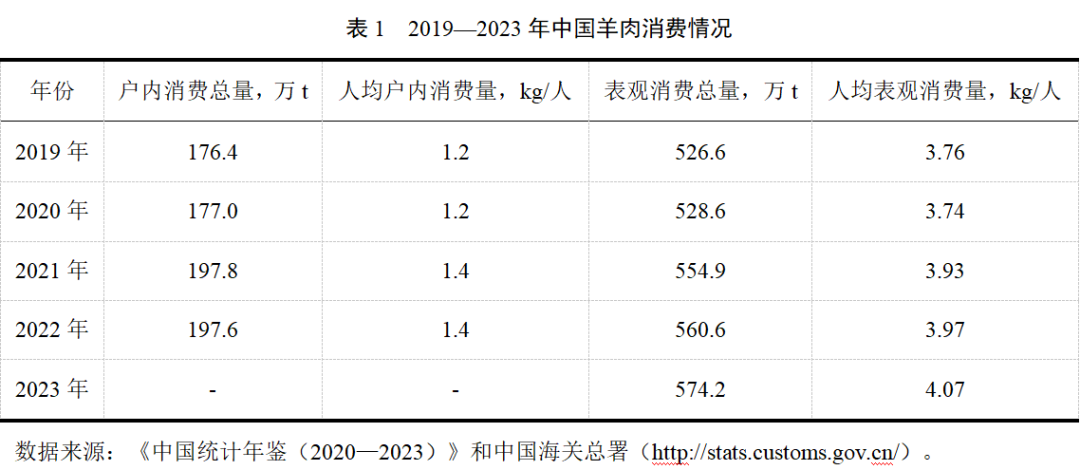

1.4 羊肉消费规模稳步提升

国内羊肉需求量持续增长,羊肉表观消费总量和人均户内羊肉消费保持稳定的上升态势。2023年我国羊肉表观消费量达到574.2万t,比上年增长2.5%;人均表观消费量也从2022年的3.97 kg/人增长到2023年的4.07 kg/人(表1)。从销售模式看,2019—2022年全国居民户内羊肉消费总量占比从33.5%增长至35.2%,增长了1.7个百分点,主要受疫情阶段影响。2022年城镇和农村居民人均户内羊肉消费量分别为1.5 kg/人和1.3 kg/人。羊肉消费偏好存在区域差异性,羊肉消费主要集中在中国西北和华北地区,二者之和超过全国消费量的50%。西北地区少数民族居民较多,受饮食习惯与宗教信仰等因素影响,当地羊肉消费以清真品牌居多。

1.5 羊肉深加工与发达国家存在差距

世界范围内的羊肉加工,欧美80%以上主要是用于烧烤、煎炸等的冷鲜和冷冻调理产品,产品转化为肉制品的比例达70%左右。产品种类最多的是以中国为主导的亚洲国家,但加工比例和规模均较小,主要是以鲜销和烹饪产品形式消费。进入市场的主要产品形式为屠宰初级加工的胴体肉,少量分割肉,其中冷冻羊肉约占95%,加工制品仅占5%左右,深加工转化率不足3%。发达国家羊屠宰加工基本实现了机器代替人工,加工规范标准,产品质量高,智能屠宰、分割、工业机器人等技术广泛应用,大大降低了劳动强度和胴体被污染的风险,同时给羊屠宰加工企业带来了巨大的效益。与发达国家相比,中国规模化加工企业少,标准化程度低,产品多以鲜肉为主;尽管已开始应用水平预剥屠宰加工工艺,但手工屠宰、半机械化吊剥屠宰加工仍然普遍存在,仍是劳动密集型产业;减损降耗、提质增效关键技术装备落后,高效扯皮、智能精准分割等先进装备缺乏。

2.1 育种技术

2023年,中国肉羊育种技术在基因编辑、全基因组选择、表型组学和生物信息学等方面取得了重要进展。基因编辑技术的进一步应用,成功得到了具有优良性状的新种质,如高瘦率和高繁殖力等,提高了新种质创制效率;通过全基因组测序和数据分析,研究人员能够更准确地识别肉羊的优良基因,进一步提高育种准确性;中国科研机构和企业开始探索智能化育种技术,如利用大数据和人工智能技术进行育种决策、预测育种趋势等。这些技术的进步为肉羊育种提供了更高效、精准的方法,有助于培育出更多具有优良性状的新型品种。2023年度新品种不断育成,一是历经15年培育的天华肉羊通过国审,是首个适应高寒牧区高海拔、寒冷、干旱环境放牧、半放牧半舍饲、舍饲饲养条件的肉用细毛羊新品种,目前育种群规模已达到7.6万只;二是成功培育双乾肉羊新品种,新品种群的成年公羊体重达到101.8 kg,母羊为70.5 kg,表现出良好的生长速度和产肉性能;三是成功培育了华蒙肉羊新品种,具有自主知识产权,适合农区舍饲、半农半牧区养殖。同时,跨国合作与资源共享成为推动肉羊育种技术发展的重要途径。随着技术的不断创新和应用,肉羊育种将迎来更加广阔的发展前景。

2.2 营养与饲料技术

为提升肉羊养殖产能效能,肉羊产业持续提升科技水平,进行了多方位的探索:一是功能调节性添加剂研究,主要分析了酵母硒、γ-氨基丁酸、小麦低聚肽、黄芪和枯草芽孢杆菌等对肉羊生长性能、消化吸收及肉品质等的影响;二是发酵饲料研究,30%金针菇菌渣、30%鲍菇、40%中药渣发菌渣发酵全混合日粮均可显著提高贵州黑山羊采食量、生产性能,促进反刍;添加24%~32%发酵杂交构树可提高湖羊肉品质、肠道消化酶活力,同时提高肠道菌群的丰富度和多样性;三是非常规饲料的开发应用,研究表明,以甜高粱青贮替代玉米青贮能够改善血清生化指标,提高肉羊抗氧化能力;柠条青贮替代等比例全株玉米青贮(15%)可提高滩羊生长性能,改善肉品质;添加蚕豆皮提高了湖羊生长性能和屠宰性能,促进胃肠道发育;四是胃肠道菌群研究,在相同饲养条件下,3个品种羔羊胃肠道菌群的多样性和组成均存在差异,胃肠道微生物区系结构差异可能是导致不同品种羔羊生产性能差异的原因之一;五是饲养方式,精料+牧草的早期强制补饲方式效果明显优于精料组;饲养方式可影响滩羊肉品质及瘤胃内环境,舍饲有利于脂肪沉积、改善羊肉嫩度,放牧可提高瘤胃菌群多样性、有利于瘤胃健康;黔北麻羊舍饲饲养产肉能力较放牧更强,饲养方式对肉质和抗氧化性能影响较小,但放牧饲养的免疫调节能力更好;六是营养需要,黔北麻羊泌乳母羊的适宜营养水平为《中国肉羊饲养标准》中山羊营养需要的120%。不同能量水平的饲料对细毛羊生长性能和血清生化指标的影响极大,最适能量水平为12 MJ/kg;七是杂粕替代豆粕,20%发酵玉米蛋白粉替代豆粕能提高肉羊生长性能和屠宰性能;10%茉莉花渣替代6%玉米和4%豆粕饲喂广西黑山羊,能明显提高养殖经济效益和抗氧化、免疫能力。

2.3 疾病防治技术

在肉羊病毒病、细菌病、寄生虫病、营养代谢病及常见病等防治技术领域,我国肉羊疾病科研工作者开展了大量工作,已经形成了一些阶段性的技术成果。2023年度完成了布鲁氏菌S2疫苗株接种后绵羊免疫反应的系统分析;开展了山羊地方流行性鼻内腺瘤病毒(ENAV-2)的流行病学调查;完成了我国21个地方品种羊的寄生虫流行情况的调查;开展了圈舍干性高效消毒剂的筛选研发工作;在羔羊腹泻病因的梳理和分析、防治策略等方面取得显著进展。建立完善了中国痒疫发生风险评估模型,为我国痒疫的预防提供了重要参考。完成了羊疫病病原数据库(Sheep and Goat Pathogen Database,SGPD)的构建和功能实现。通过数据库和预警技术研究、流行病学调查、诊断和检测技术研发、净化监测、疫苗和药物研发、培训与服务等,摸清了肉羊重要疾病的流行情况,有针对性地研发了“小反刍兽疫病毒抗体化学发光检测试剂盒”等一批防治技术。

2.4 屠宰与羊肉加工技术

我国肉羊屠宰与加工技术不断取得重要突破,技术应用日臻成熟,相关研究进展主要有:一是中式标准化分级分割技术研究,明确了舍饲和放牧羊肉品质差异,构建了基于中国烹饪方式的羊肉品质分级系统;二是羊肉道地品质研究,利用脂质组、蛋白组、代谢组技术构建了盐池滩羊肉真实性鉴别模型;三是羊肉新鲜度检测技术研究。以具有良好类过氧化物酶催化性能的单原子铁纳米酶为基础,协同具有优异荧光性能的碳量子点材料,构建了一种基于单原子纳米酶的比色-荧光双模式生物传感器用于冷鲜肉新鲜度快速检测;四是冷鲜羊肉加工与保鲜技术研究,证实了托盘包装羊肉中假单胞菌具有较强的生长能力和蛋白质降解能力,真空包装羊肉中乳杆菌具有较强的蛋白质降解能力和良好的脂肪氧化能力;五是羊肉制品加工技术研究,基于脂质组技术分析了羊肉烤制过程中风味物质组成与脂肪酸组成的相关性,明晰了多酚添加量对烤羊肉品质特性的影响规律;六是羊骨、羊血等副产物高值化加工技术研究,明确了羊骨硫酸软骨素的生物学结构、功能特性,开发了硫酸软骨素功能产品;七是羊肉质量监测技术研究,研发了一种基于光谱学特性的羊肉新鲜度无损检测方法,开发了一个面向羊生命体征监测的可穿戴柔性多模态传感系统。

2.5 生产与环境控制技术

提升生产与环境控制技术对于肉羊产业可持续发展具有重要意义,饲养管理与圈舍环境方面,2023年度的主要进展有:利用大数据、人工智能、物联网等技术,通过传感设备和物联网技术,实时收集和分析羊只和环境的数据,为羊场管理者提供预测、决策和建议,实现智能化肉羊养殖。如羊智能养殖方面,利用摄像头和传感器监测母羊的运动和精神状态,分析母羊的发情行为,提高母羊的发情监测和配种效率;羔羊智能化管理方面,通过智能饲喂、电子耳标、羊脸识别和疾病管控等,降低成本,提高技术精确度;羊舍环境控制方面,通过羊舍环境参数的数字化和智能化采集、分析、反馈和自动调控,以及羊粪污处理的信息化和智能化,改善羊的生长环境,提升羊场效益。羊舍设计与设施设备方面,2023年度的主要进展有:为了提高作业效率和降低生产成本,畜牧装备将向大型化、复合高效的方向发展。例如,TMR搅拌车、清粪车等装备将更加适应肉羊养殖的规模化需求。同时,随着科技的进步,肉羊生产将向精准化、智能化的方向发展。例如,精、粗饲草料加工机械、TMR搅拌机、散料车等产品将更加注重精细化、智能化的设计,以提高饲料的利用率和质量。此外,肉羊生产性能自动化测定与分栏分群设施、发情监测设备、母羊早期妊娠诊断设备等新技术将逐步研发成熟并开始推广应用,以提高肉羊的繁殖效率和品质。肉羊粪污资源化利用方面,已有研究表明,添加生物炭可有效减少羊粪堆肥过程中温室气体排放。具体而言,玉米秸秆生物炭添加量为10%时,可使羊粪堆肥的温室气体总排放量减少31.11%。花生壳生物炭添加量为20%时,可减少27%。稻草生物炭添加量为10%时,可减少27%~32%。

3.1 生产组织发展水平有待提高

目前肉羊产业仍处于粗放的发展阶段,养殖以小规模散养户为主,小规模分散经营的肉羊养殖户生产技术水平低,获得市场信息能力弱,在市场竞争中处于弱势地位,难以实现经营效益的提升。另外,产业链主体之间“各自为政”,尚未建立一个风险共担、利益共享的联结机制,产业链上下游间严重的信息不对称会限制肉羊产品质量的提升,降低其抵御市场风险和生产风险的能力。

3.2 羊制品加工标准不统一

虽然中国已经逐步确立肉制品加工安全生产标准体系,企业认证和污染治理管控也逐渐加强,但羊肉市场也频频受到“假羊肉”等食品安全事件的冲击,中国肉制品加工业的产品安全隐患依然突出。第一,羊肉加工标准体系不健全。基础标准、质量安全标准缺乏,且已有的各类标准修订目标不明确,企业参与度较低,实施起来有一定难度,与发达国家存在较大差距。第二,羊肉制品分级分类标准不统一,缺乏规范,导致优质产品不优价、劣质羊肉以次充好的现象时有发生,出现柠檬市场效应。这不仅对羊肉产品安全造成严重隐患,打击消费者对羊肉产品的信心,甚至会导致当地商家产生“株连效应”,造成地区肉羊加工行业畸形发展。第三,产品可追溯系统不完善。无法对生产、屠宰加工、销售等各环节进行有效的质量监控,大多数产品都无法进行供应链各个节点的正向追踪,无法满足消费者对产品知根知底的需求。

3.3 品牌影响力较弱,溢价效应不明显

随着品牌战略的深入实施,我国羊及羊肉地理标志品牌整体数量有所增加,但这些品牌主要在原产地知名度较高,在全国范围内影响力不足,带动羊肉消费的效果不明显。品牌的增值主要集中在精深加工环节,而目前中国屠宰加工企业仍停留在屠宰、分割和初加工环节,虽然产销量大,但企业之间生产的羊肉产品同质性严重,特色产品创新力度小,缺乏高附加值产品。此情况下会增加企业间恶性竞争的概率,或者产生寡头垄断,压低市场销售价格,削弱企业利润,同时导致羊肉回收价格偏低,养殖户难以从品牌建设中获益,与品牌企业合作意愿降低。另外,随着羊肉品牌知名度的不断提升,品牌自身的价值也在不断走高,但是品牌的溢价效应却非常有限,尤其对于“小农户”主体从中获利更是微薄。

3.4 羊肉产品冷链运输基础薄弱

第一,冷链设备不足,产区库与产地库资源配比不均衡,利用率较低,肉类产品产地“最先一公里”冷链配套不完善。虽然全国冷链运输车辆保有量年均增速达到20%以上,截止2021年底已达34万辆,冷库容量达1.96亿m3,但仍与发达国家存在差距,难以满足日益增长的运输需求,尤其是一些农村和偏远地区,冷库、冷藏车等基础设施匮乏,导致在运输和储存过程中无法得到有效降温,存在变质风险。第二,缺乏标准化和规范化管理。在畜产品冷链领域,缺乏统一的国家标准和行业规范,导致不同地区、不同企业之间的冷链服务标准不一,管理混乱,给食品安全带来潜在风险。此外,多数畜产品屠宰加工企业趋向于建立本部门、本企业的自营物流方式,不愿寻求社会化的第三方物流服务,从而导致了全社会物流资源的极大浪费,阻碍了统一物流大市场的形成。

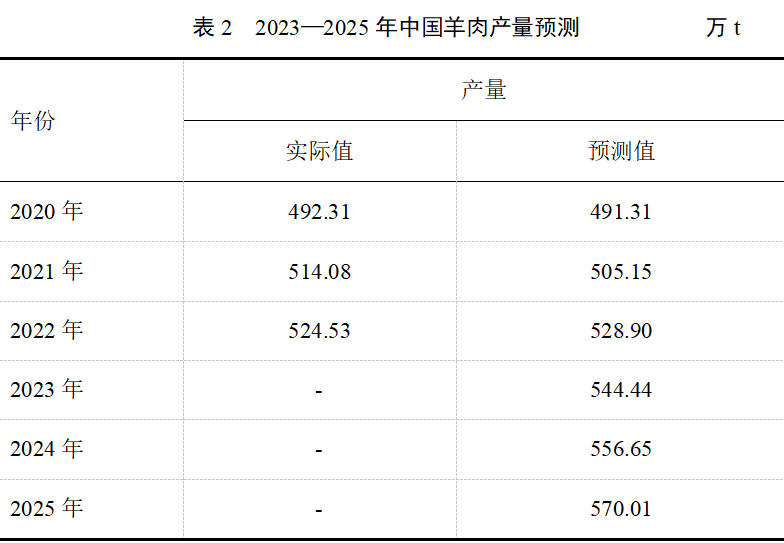

4.1 羊肉产量增加幅度短期将减小

党的二十大报告和中央农村工作会议以及2024年中央一号文件均提出构建农业强国,推动产业高质量发展,并强调构建多元化食物供给体系,多途径开发食物来源,保障重要农产品稳定安全供给,国家政策不断向农林牧渔业倾斜。中国将持续在生产设施配备、良种草、良种畜繁育和疫病防控等方面进行专业技术攻关,肉羊产肉率、多胎率、繁殖率、饲料转化率等有望提升,助推产业产能不断提升。肉羊产业标准化、规模化、品牌化建设以及产业支持政策等均会促进产业提质增效。但劳动力、玉米豆粕等饲草料价格增长明显,导致肉羊养殖成本持续上涨,加之受供需变动影响羊肉市价波动频繁,养殖户生产经营压力大,部分养殖户失去信心,逐步退出生产。结合已有研究,采用时间序列模型对中国羊肉产量进行预测,结果显示,2024年中国羊肉产量预计可以达到556.7万t(表2)。

4.2 羊肉市场需求将继续上升

羊肉作为菜篮子中的重要组成,具有正向收入弹性,未来中国居民收入水平有望保持快速增长,这将推动居民人均羊肉消费数量的稳步提升。其次,在大食物观引领下,未来居民动物蛋白消费将继续提升,肉类消费结构进一步优化,而猪肉和禽肉消费比重已达到相对稳态,羊肉和牛肉作为替代品,其需求量具有较大上升空间。同时,随着消费者的消费理念转向“吃的绿色、健康”,有机、无污染和可溯源羊肉的需求将增长明显。但中国羊肉产品生产加工标准化程度不高、产品质量安全监管体系发展不完善,羊肉产品质量难以满足消费者需求。对中国城乡居民的户内羊肉消费量进行短期预测,结果显示,到2024年城乡居民人均羊肉(户内)消费量分别为1.5 kg和1.3 kg(表3)。考虑到预测时间较短,个人的消费习惯在短时间内变动不大,所以相较于往年,消费量估计值并没有明显上升。

4.3 羊肉进口将有所增加

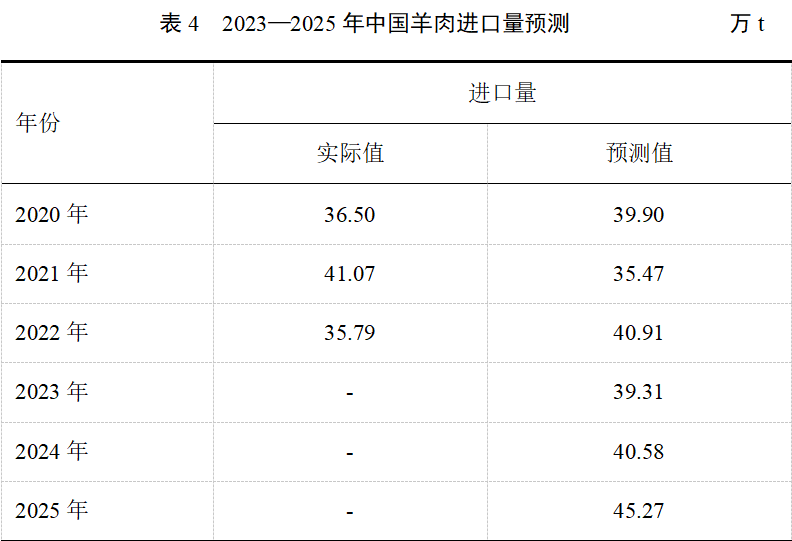

中国进口羊肉主要用于丰富市场上产品种类,并非自食需求难以满足。而中国羊肉出口规模较小,且波动幅度不大,出口的羊肉产品比较单一,以山羊肉为主;同时羊肉产品国际竞争力较弱,出口市场较为局限,主要集中在中国香港地区,预计短期内出口规模不会发生明显变动。因此仅对进口进行讨论。一方面,国外羊肉具有一定价格优势,随着自由贸易合作的深化,中国与澳大利亚、新西兰两国的羊肉进口关税已全部降为零,促进更多质优价廉的澳、新羊肉进入国内市场。另一方面,进口来源国自身产量减少限制了进口。澳大利亚和新西兰作为中国最重要的羊肉进口来源国,近年来两国降水量不足、干旱频发,羊肉产量在较长时间内保持稳定甚至有所下降,产能有限,故出口量也未出现加快增长。根据模型预测结果,2024年中国羊肉进口量可能达到40.6万t(表4)。根据农业农村部市场预警专家委员会发布的《中国农业展望报告(2023-2032)》,预计2032年中国羊肉进口量将达到48万t,年均增速为2.5%。

2023年我国肉羊产业在生产、消费、技术等方面均取得了阶段性的良好成绩,为“十四五”期间继续推动产业绿色、低碳、高质量转型提供了有利条件。2024年,在价格下行的趋势下,我国肉羊产业应加大对肉羊养殖户的政策扶持,进一步规范肉羊屠宰与加工流通体系,并全面加强肉羊品牌建设,在实现高质量发展目标的同时,为养殖户带来现实收益。

5.1 加大对肉羊养殖户的政策扶持

政府应加大对养殖户的政策补贴,鼓励养殖户科学、高效地从事养殖行业。立足各地区发展肉羊产业目前所具备的优势和中国目前肉羊产业面临的大好形势对农户进行宣传,提高农户养殖肉羊的积极性,增强肉羊养殖户的信心。在扶持政策方面建议加大技术支持,在各养殖户间积极开展养殖技术的交流学习,或者通过统一的技术培训进一步提高养殖户的专业技术能力,最大程度地减少出栏质量的差异。此外,还要通过培训及宣传,加强养殖户对于品牌的认知,提升其与大型企业的合作意愿,助力“企业+合作社+农户”组织形式的开展,发挥品牌效益,切实帮助养殖户增收。

5.2 规范肉羊屠宰与加工流通体系

在顶层设计层面,对屠宰加工企业的布局与能力进行宏观调控,按照中国肉羊优势区域布局和羊肉工业发展的要求,促进屠宰行业的产业结构调整。各地根据养殖情况,合理设定屠宰场数量及规模,提高屠宰加工能力和水平。应用现代化的屠宰工艺技术,制定适用于新型加工技术与生产方式配套的标准体系,鼓励屠宰加工企业建设冷藏加工设施,推动物流配送企业完善冷链配送体系,促进屠宰企业多方面标准化改造与升级。针对加工企业加工档次不高,产能过剩与不足并存等现状。一是要充分利用地方品种资源优势,发展具有地区绿色资源优势和民族文化特色的肉类加工产品。二是对现有屠宰加工企业进行提升和改造,提升区域屠宰加工生产能力和生产效率,并引导同类企业通过参股、兼并、合作、租赁等方式联合重组,扩大规模效率,减少无效竞争。例如,以现有肉品加工企业为依托,组建特色肉食品加工企业;以已有乳品加工企业为依托,建立乳品加工企业集团。三是通过本地消化转移或引进外地精深加工企业等方式,完成对下游产品的转化和利用,聚合绒、毛、皮、骨、血、脏器等特色副产品加工业,实现资源的充分利用。

5.3 全面加强肉羊品牌建设

加快构建品牌管理体系,推动品牌发展。推进各地区建立品牌管理体系,能有效解决目前多个企业品牌、产品品牌无序组合的现状,形成品牌合力。在完善产业规划的基础上,政府与各个企业要形成自身品牌规划,以品牌开路打开大市场,做大做强龙头企业,进而持续带动上游养殖场(户)实现扩能增收,品牌引领企业发展。一是加强产品营销环节。市场营销效果直接决定着产品销量和利润高低,多渠道、多通路、多方式营销探索正当其时,依托线上线下拓展销售通路,通过实体店和网络经营相结合可迅速扩大消费者认知度、产品影响力。多措并举,大胆尝试方能不断拓宽产品销售渠道,提升市场占有率。二是加强产品品牌建设。区域公用品牌建设在产业发展、资源整合、价值引领方面优势明显,既传递产品价值、引导市场消费,也能通过市场需求反馈倒逼产业升级,引领产业建设,将“大国需求”和“小农供给”这两端联系起来,实现共同富裕。三是以地方肉羊独特品种为切入点建立区域品牌,引领企业品牌和产品品牌形成品牌合力,塑造地方品牌名称、标识、形象设计、产品风味等方面的差异性,从而达到提高消费者对肉羊品牌和产品辨识度,获取品牌溢价和产品高利润的目的。

5.4 加快配套销售网络建设

市场化选聘专业销售人才,充分利用现代网络营销手段,加强与电商、商超、实体餐饮店等主体合作,线上线下融合。拓展企业现有客户资源,短期内快速增加品牌知名度,促进产品的产销转化。同时加强团购业务,面向政府部门、企业单位,利用大型会议、活动、节日、庆典,作为员工福利、礼品发放。根据所掌握的企业单位信息进行跟踪拓展,为客户提供个性化的礼品定制服务。一些肉羊产业优势产区,虽然地理位置偏僻,不利于羊肉品牌宣传,但地理资源丰富、环境气候适宜,可以积极发展休闲文旅模式。另外,基于消费者对农产品的“轻决策”特征,必须通过电子商务方式进一步拓宽销售渠道,增加品牌羊肉的可获得性。

来源:中国畜牧杂志公众号